- JP

- EN

海運業界として世界初となるブルーボンドの発行を決定

2023年12月15日

株式会社商船三井(社長:橋本 剛、本社:東京都港区、以下「当社」)は国内市場において公募形式によるブルーボンド(以下「本社債」)を2024年1月に発行することを決定しました。

本社債は、国際資本市場協会(ICMA)等によるガイダンス(註1)を参照した、海運業界としては世界初となるブルーボンドです。また、本社債の発行に際し策定したブルーボンドフレームワークは、資金使途がいずれも持続可能な海洋経済に貢献するとともに、環境改善効果が期待される点が評価され、株式会社日本格付研究所(以下、「JCR」)から最上位評価である「Blue1(F)」を取得(註2)しました。

ブルーボンドとは、環境問題の解決を目指すグリーンプロジェクトの資金調達のために発行するグリーンボンドの一種であり、調達資金の使途を、海洋汚染の防止や持続可能な海洋資源に関連する事業等に限定して発行する債券です。

当社グループは本年策定したグループ経営計画「BLUE ACTION 2035」において、環境戦略を主要戦略の一つと位置付け、『海洋・地球環境の保全』をサステナビリティ課題(マテリアリティ)の一つに掲げており、環境課題解決への投資額を2023年度から2025年度の3年間で計6,500億円規模と定めています。これらの取り組みを確実に実行すべく、ブルーボンドによる資金調達を行います。

【ブルーボンド概要】

| 回債 | 第26回無担保社債 |

| 発行年限 | 5年 |

| 発行額 | 100億円(予定) |

| 発行時期 | 2024年1月を予定 |

| 主幹事 | 大和証券株式会社、野村證券株式会社、みずほ証券株式会社、しんきん証券株式会社 |

| ブルーボンド・ストラクチャリング・エージェント | 大和証券株式会社(註3) |

(註1) 国際資本市場協会(ICMA)、国際金融公社(IFC)、国連環境計画・金融イニシアティブ(UNEP FI)、国連グローバル・コンパクト(UN Global Compact)およびアジア開発銀行(ADB)によって策定された、ブルーボンドに関する国際的な実務者ガイダンス。

(註2) フレームワークの適格性と透明性の確保および投資家への訴求力向上のため、JCRに評価を依頼。2023年12月15日付で「JCRブルーボンド・フレームワーク評価」において最上位評価である「Blue1(F)」を取得しました。

(註3) ブルーボンドのフレームワークの策定および第三者評価の取得に関する助言等を通じて、ブルーボンドの発行支援を行う者。

【ブルーボンドフレームワーク】

https://www.mol.co.jp/sustainability/management/finance/pdf/blue_bond_framework.pdf

【JCRブルーボンド・フレームワーク評価】

JCRブルーボンド・フレームワーク評価

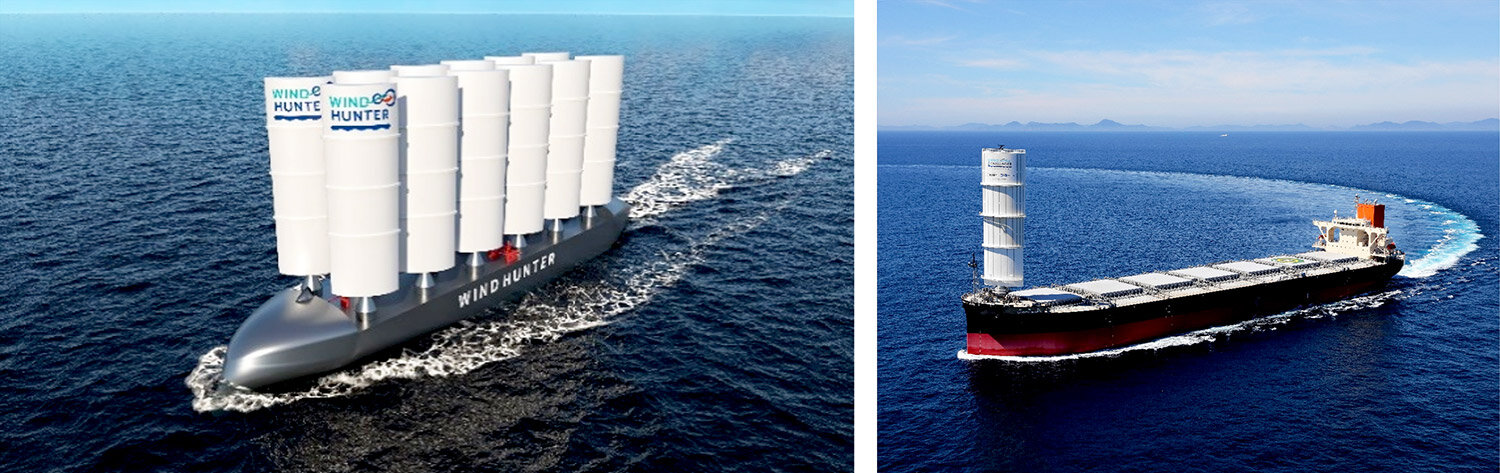

商船三井は、環境保全など刻々と変化する社会のニーズに応えるため、海運を中心にさまざまな社会インフラ事業や技術・サービスを展開しています。環境保全に関しては、「商船三井グループ 環境ビジョン2.2」を掲げ、商船三井グループ一丸となって、自社および社会の温室効果ガス排出削減を推進します。

本プレスリリースは、商船三井の証券発行に関する情報を公表することを唯一の目的に作成されたものであり、日本国内外を問わず一切の投資勧誘またはそれに類する行為のために作成されたものではありません。

商船三井グループが設定した5つのサステナビリティ課題

商船三井グループでは、グループビジョンの実現を通じて社会と共に持続的な発展を目指すための重要課題として「サステナビリティ課題 (マテリアリティ)」を特定しています。本件は、5つのサステナビリティ課題の中でも特に「Environment -海洋・地球環境の保全-」にあたる取り組みです。